ETF Smart Beta: questi sconosciuti, cosa sono e come sfruttarli al meglio.

Come ormai sappiamo, gli ETF (Exchange Traded Fund) sono dei fondi che permettono di replicare le performance di un indice di riferimento: FTSE MIB, l’S&P 500 e tanto altro ancora. Anche per tale motivo, spesso, vengono definiti come gli strumenti finanziari più efficienti che esistano, e questo per tutta una serie di ragioni che abbiamo già esaminato in passato.

Grazie ad una gestione passiva di questi fondi, i loro costi di gestione (e dunque le commissioni addebitate agli investitori) sono davvero minime, in alcuni casi vicino allo zero.

Il rovescio della medaglia è che questi strumenti non possono battere il mercato di riferimento. Ed ecco che, di recente, è nata una famiglia di ETF che si pone come obbiettivo proprio quello di battere il mercato. Stiamo parlando dei cosiddetti ETF smart beta. Vediamo meglio di cosa si tratta.

Indice

Cosa sono gli ETF Smart Beta?

Se con i classici ETF è possibile replicare fedelmente la performance di un determinato indice di riferimento, gli ETF Smart Beta introducono degli elementi di selezione dei titoli, nel tentativo di ottenere una over performance, battendo così l’indice di riferimento, o di ridurre il rischio.

Gli ETF Smart Beta, dunque, sono dei fondi comuni a gestione passiva che però selezionano gli strumenti sottostanti in base ad alcuni specifici criteri. In altre parole, vengono previsti dei meccanismi di selezione che si avvicinano a quelli di una gestione attiva.

Generalmente, gli ETF classici – pensiamo ad un classico ETF sull’indice S&P 500 – sono composti da titoli azionari appartenenti allo stesso indice, generalmente ponderati in base alla capitalizzazione di mercato. Ad esempio, se Apple ha un peso del 5% dell’intero indice S&P 500, allora anche il relativo ETF dovrà averlo.

PER CONTENUTI ESCLUSIVI E GUIDE GRATUITE

✅ SEGUICI SU:

Chiaro no? Nella gestione passiva si cerca di replicare il più fedelmente possibile la composizione e quindi la performance del benchmark.

Gli ETF Smart Beta, invece, utilizzando strategie di investimento che si concentrano su specifici fattori di mercato.

Le diverse categorie di ETF Smart Beta

Come già detto, gli ETF Smart Beta introducono degli elementi di selezione dei titoli, nel tentativo di ottenere delle performance migliori rispetto al proprio benchmark. In base ai criteri scelti per questa selezione, è possibile suddividere gli ETF smart beta in alcune diverse categorie:

- Equal weight: assegna lo stesso peso a tutti i titoli nell’indice, favorendo le società a minor capitalizzazione rispetto a quelle più grandi;

- Low volatility: privilegia i titoli con minore volatilità, cercando di ridurre il rischio del portafoglio;

- Quality: sceglie le azioni di società con fondamentali solidi, come un basso rapporto prezzo/utili, un elevato ritorno sul capitale investito ecc.;

- Value: punta sulle società sottovalutate dal mercato, con un basso rapporto tra il prezzo e il valore contabile, tra il prezzo e i flussi di cassa futuri o altri indicatori simili;

- Growth: privilegia le azioni di società con elevati tassi di crescita;

- Momentum: segue la tendenza dei prezzi azionari, investendo nelle società che hanno avuto una performance positiva negli ultimi mesi e vendendo quelle che hanno avuto una performance negativa;

- Dividend: si concentra sulle società che distribuiscono dividendi elevati e stabili nel tempo, offrendo una fonte di reddito agli investitori;

- Misti, che combinano diversi elementi che appartengono a 2 o più delle precedenti categorie;

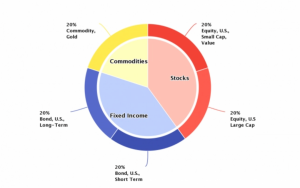

- Multiasset, composti da più asset class: azioni, obbligazioni ecc.

Ogni strategia ha i suoi vantaggi e svantaggi, e può comportare dei rischi diversi da quelli dell’investimento passivo. Per esempio, una strategia equal weight può essere più esposta alle fluttuazioni delle small cap, una strategia low volatility può perdere opportunità di guadagno in fasi rialziste del mercato e così via. Di seguito analizzeremo singolarmente le varie categorie di ETF Smart Beta.

ETF Equal Weight

Gli ETF equal weight si caratterizzano per attribuire lo stesso peso percentuale a ogni titolo che compone il benchmark.

Mentre gli ETF classici tendono ad attribuire un peso maggiore ai titoli a maggiore capitalizzazione, al contrario gli equal weight tendono a riequilibrare il peso di ciascun componente all’interno del benchmark.

Un esempio è l’ETF smart beta “Ossiam STOXX Europe 600 Equal Weight NR UCITS 1C (EUR)“, composto da circa 600 titoli azionari, ognuno con lo stesso peso percentuale.

ETF Smart Beta Low Volatility

Gli ETF Smart Beta Low Volatility sono fondi che investono in azioni con una bassa volatilità dei rendimenti, cioè con una minore oscillazione dei prezzi. Questi fondi cercano di offrire un rapporto rischio/rendimento più favorevole rispetto agli indici tradizionali, riducendo le perdite e l’incertezza nei mercati azionari.

PER CONTENUTI ESCLUSIVI E GUIDE GRATUITE

✅ SEGUICI SU:

Per selezionare le azioni a bassa volatilità, gli ETF Smart Beta Low Volatility usano diversi criteri, come la deviazione standard dei rendimenti, il beta o altro ancora.

Un esempio di ETF Low Volatility è l’iShares Edge MSCI World Minimum Volatility UCITS USD (Acc), il quale replica un indice che seleziona le azioni globali con la minore volatilità assoluta.

ETF Smart Beta Quality

Gli ETF Smart Beta Quality sono fondi che investono in azioni di società solide e redditizie, misurate da indicatori come il P/E, ma anche il ritorno sul capitale investito, il margine operativo, il flusso di cassa ecc. Questi fondi cercano di offrire una performance superiore al mercato o un minor rischio, sfruttando, appunto, il fattore qualità.

Sono esempi di ETF Smart Beta Quality: l’iShares Edge MSCI World Quality Factor UCITS, che replica un indice composto da azioni globali con elevati ritorni sul capitale investito, stabilità degli utili e bassa leva finanziaria, e l’SPDR MSCI Europe Quality Mix UCITS, che replica un indice che combina tre fattori: qualità, value e bassa volatilità.

ETF Value

Gli ETF Value includono titoli azionari di società di grandi dimensioni e valore, ma che quotano a prezzi inferiori al loro “fair value”, ossia al prezzo stimato nel modo più oggettivo possibile, al di là del valore di mercato corrente.

Per la scelta di questo tipo di azioni, gli ETF Smart Beta Value usano diversi criteri, come il rapporto prezzo/utili (P/E), il rapporto prezzo/valore contabile ecc.

È un esempio di ETF Smart Beta Value l’iShares Edge MSCI World Value Factor UCITS, costituito da azioni globali con bassi rapporti prezzo/utili, prezzo/valore contabile e prezzo/flusso di cassa.

ETF Growth

Gli ETF Growth includono azioni di società che si caratterizzano per elevati tassi di crescita. Un esempio è l’ETF “UBS ETF (LU) MSCI EMU UCITS ETF (EUR) A-dis”, che replica un paniere composto titoli azionari ad alta e media capitalizzazione dei Paesi dell’Unione Europea.

ETF Momentum

Gli ETF Smart Beta Momentum sono fondi che investono in azioni di società che hanno mostrato una performance superiore al mercato nel passato recente.

Per selezionare e ponderare le azioni momentum, questi ETF usano diversi criteri, come il rendimento relativo rispetto all’indice di mercato, il rendimento assoluto o il rendimento rispetto a una media mobile.

È un esempio di ETF Smart Beta Momentum l’iShares Edge MSCI World Momentum Factor UCITS, che replica un indice composto da azioni globali con il maggior rendimento relativo rispetto all’indice MSCI World negli ultimi 6 e 12 mesi.

ETF Dividend

Gli ETF Dividend selezionano i titoli in funzione del dividendo. In particolare, questi fondi possono includere azioni di società con elevati “dividend yield” che siano anche stabili nel tempo.

Si tratta sicuramente di strumenti utili per gli investitori / risparmiatori interessati a una rendita periodica e costante nel tempo.

Appartengono a questa famiglia i cosiddetti ETF “aristocrats”, costituiti da azioni che negli ultimi 20 anni hanno costantemente aumentato l’importo del dividendo.

Un esempio di questo tipo di ETF è il famoso “SPDR S&P US Dividend Aristocrats UCITS“, di cui abbiamo già parlato anche nel nostro articolo sui migliori ETF da dividendo del 2023.

ETF Smart Beta Misti

Gli ETF Smart Beta misti si caratterizzano per il fatto di combinare diversi elementi che appartengono a 2 o più delle categorie sopra elencate. Così, ad esempio, possono esistere degli ETF composti da azioni di società value che pagano alti dividendi ecc.

ETF Multiasset

Gli ETF Multiasset includono diverse asset class, principalmente obbligazioni e azioni. Questi fondi prevedono un’asset allocation ben definita e un ribilanciamento periodico della composizione del portafoglio. Sono un esempio di ETF multiasset i famosi “Vanguard LifeStrategy”, di cui avevamo già parlato in un nostro precedente articolo.

Vantaggi e svantaggi degli ETF Smart Beta

Come già detto, gli ETF Smart Beta sono fondi che replicano indici che non si basano solo sulla capitalizzazione di mercato dei titoli, ma su altri fattori che possono influire sul rendimento e sul rischio. Questi fondi cercano di combinare i vantaggi dell’investimento passivo con quelli dell’investimento attivo.

I vantaggi degli ETF Smart Beta sono i seguenti:

- Performance potenzialmente superiore a quella dell’indice di riferimento;

- Riduzione del rischio di portafoglio, grazie a una maggiore diversificazione e a una minore esposizione a titoli sopravalutati o rischiosi;

- Trasparenza e semplicità, con regole chiare e fisse per la selezione e la ponderazione dei titoli.

PER CONTENUTI ESCLUSIVI E GUIDE GRATUITE

✅ SEGUICI SU:

Gli svantaggi degli ETF Smart Beta sono:

- Costi più elevati rispetto agli ETF tradizionali, dovuti alla maggiore complessità della strategia e alla necessità di ribilanciare frequentemente il portafoglio;

- Possibilità di sottoperformare il mercato in periodi sfavorevoli al fattore scelto;

- Sensibilità ai cambiamenti nelle condizioni di mercato, che possono rendere meno efficace la strategia Smart Beta o richiedere un adeguamento della stessa.

- Generalmente sono meno liquidi e quindi meno scambiati rispetto ai più famosi ETF tradizionali.

Conclusioni

Alla luce di quanto illustrato in questo articolo, possiamo affermare che gli ETF smart beta richiedono una maggiore attenzione da parte degli investitori, che devono capire bene la logica e il funzionamento degli stessi.

Questi strumenti puntano a migliorare l’efficienza e quindi le performance degli ETF classici, anche se, dobbiamo pur dirlo, questo non sempre si verifica.

Per questo motivi, prima di procedere a un eventuale acquisto, occorre sempre effettuare un’analisi approfondita su tali strumenti, meglio ancora se effettuata da un professionista, in modo da poter valutare i possibili rischi di un simile investimento.