Gli ETF sono sempre più popolari tra i piccoli e i grandi investitori. Ne esistono davvero tantissimi e di diverso tipo, con benchmark e caratteristiche differenti. Un primo grande bivio quando si sta per comprare uno di questi strumenti è sicuramente quello che riguarda la scelta tra la variante ad accumulazione o a distribuzione di un ETF. Ma cosa significa?

Spesso (ma non sempre) esistono due versioni dello stesso strumento: appunto, a distribuzione o ad accumulazione delle cedole. I primi, come è facilmente intuibile, distribuiscono ai sottoscrittori delle vere e proprie rendite periodiche: cedole nel caso di ETF obbligazionari o dividendi se si tratta di ETF azionari. Al contrario, se si opta per uno strumento ad accumulazione, l’investitore non riceverà tali cedole. Quest’ultime (in estrema sintesi) andranno a sommarsi al valore dell’ETF stesso. Inevitabilmente, tale scelta porterà con sé alcuni pro e contro. Sarà compito dell’investitore individuare il prodotto più adeguato in base alle proprie esigenze. Dunque, vediamo meglio di cosa si tratta e quali sono i vantaggi e gli svantaggi degli ETF ad accumulazione e a distribuzione.

Indice

ETF ad accumulazione e a distribuzione: di cosa si tratta?

Come già detto in apertura, generalmente, è possibile trovare due versioni dello stesso ETF: ad accumulazione e a distribuzione.

Molti analisti e consulenti finanziari preferiscono e consigliano fondi ad accumulazione, e questo per tutta una serie di vantaggi. In primo luogo, tali strumenti crescono di valore più rapidamente, in quanto sfruttano al meglio la legge finanziaria della capitalizzazione composta. Le cedole non distribuite, infatti, andranno a sommarsi al valore dell’ETF stesso. Sul lungo periodo, questo si traduce in una crescita esponenziale del fondo e quindi dei nostri risparmi.

Inoltre, gli ETF ad accumulazione sono molto più efficienti dal punto di vista fiscale, con delle implicazioni che vanno a tutto vantaggio anche dei rendimenti (ma sempre sul lungo periodo).

Ovviamente, non tutti i soggetti hanno l’obbiettivo di una maggiore crescita del proprio patrimonio. Alcuni investitori, infatti, potrebbero desiderare un flusso di reddito costante nel tempo, preferendo gli ETF a distribuzione.

Quale strumento scegliere? Facciamo qualche esempio

Generalmente, il consiglio è quello di optare per un ETF ad accumulazione, soprattutto se si hanno pochi capitali da investire e si è in giovane età. Questo perché le rendite generate da piccoli capitali saranno davvero esigue. In questa fase, è sicuramente più vantaggioso sfruttare il tempo per aumentare (nel lungo periodo) il valore del nostro capitale. Una volta raggiunta una somma considerevole, l’investitore potrebbe pensare di reinvestire quanto ottenuto in strumenti a distribuzione, in modo da godere di cedole periodiche di tutto rispetto.

Ovviamente, l’obbiettivo di un soggetto non più in giovane età e con tanta liquidità accumulata in anni di duro lavoro, potrebbe essere un altro. In quest’ultimo caso, si potrebbe trarre maggior vantaggio nell’acquistare un prodotto a distribuzione, in modo da percepire una rendita costante nel tempo. Rendita che può essere vista anche come un’integrazione della propria pensione.

Ad ogni modo, tali obbiettivi sono sicuramente molto soggettivi. È compito di un buon consulente finanziario (meglio se indipendente) analizzare la situazione patrimoniale e (in certa misura) anche quella personale del proprio cliente, in modo da poterlo indirizzare verso lo strumento finanziario a lui più adatto. Sicuramente, giocano un ruolo fondamentale le variabili capitale da investire e tempo.

Come riconoscere gli ETF a Distribuzione e ad Accumulazione?

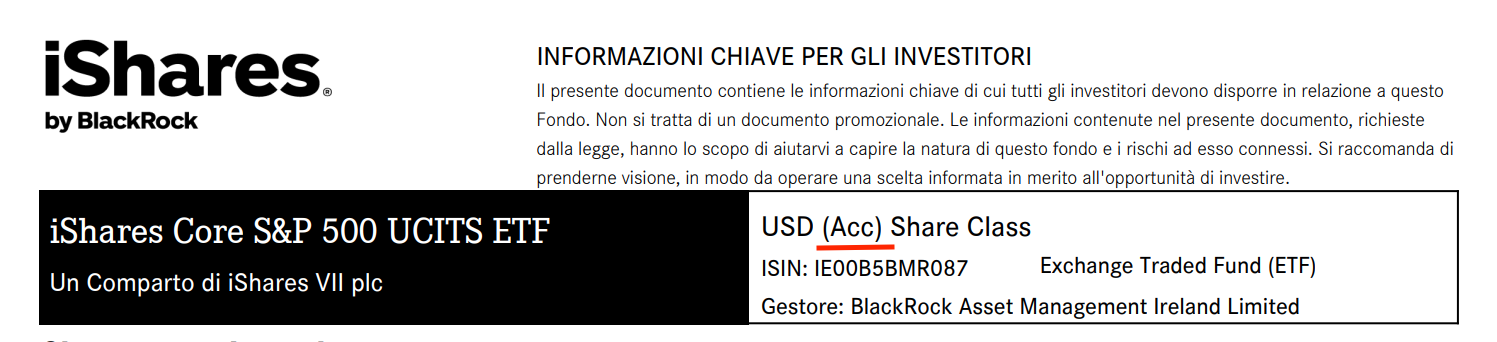

Come si fa a capire quali delle due varianti si sta acquistano? Semplice, tale indicazione deve essere obbligatoriamente riportata sul KIID del ETF. In alcuni casi, tale opzione la si evince anche dal nome stesso dello strumento, che potrebbe riportare la dicitura “Acc” (accumulazione) oppure “Dist” (distribuzione). Facciamo un esempio con due famosi ETF S&P500.

Come è facilmente intuibile, nel primo caso ci troviamo di fronte a un ETF sull’indice americano S&P500 ad accumulazione. Il secondo, invece, rappresenta un analogo fondo ma a distribuzione delle cedole.

Implicazione fiscali da tenere in conto. Efficienza dei diversi strumenti

Un altro aspetto da tenere in considerazione, che è sicuramente di grande importanza, riguarda il regime fiscale a cui sono sottoposti i rendimenti ottenuti grazie a questi strumenti finanziari.

Senza entrare troppo nei tecnicismi, in Italia la rendita effettivamente realizzata, che può derivare dalle cedole o dalla differenza (positiva) tra prezzo di acquisto e di vendita dell’ETF (plusvalenza), viene tassata con un’aliquota piatta (flat tax) del 26%. In caso di ETF che replicano titoli di Stato italiani o di Paesi della cosiddetta “white list” l’aliquota scende al 12,5%.

Se operiamo con un intermediario italiano, generalmente, quest’ultimo fungerà da “sostituto d’imposta”. Questo significa che sarà la stessa banca (o altro intermediario) a pagare le tasse in nome e per conto del cliente / investitore, che sarà dunque sollevato da qualsiasi obbligo dichiarativo.

In tal senso, assume un importante rilievo quello che viene definito come il “periodo impositivo”.

Se scegliamo un ETF che paga cedole periodiche, ovviamente, realizzeremo delle rendite (trimestrali, semestrali ecc.). Queste cedole, appunto, saranno tassate al 26%. Qual è lo svantaggio in questo caso? Trimestre su trimestre (o altro periodo) perderemo un 26% di capitale che non potrà essere reinvestito e quindi ricapitalizzato.

Al contrario, gli ETF ad accumulazione non pagano alcuna cedola, ma tale valore andrà a sommarsi al prezzo dello strumento finanziario. Questo significa che, potenzialmente, potremmo posticipare il “momento impositivo” anche all’infinito, ossia quando decideremo di vendere il nostro fondo, generando così una plusvalenza. Le quote non pagate (ma ricapitalizzate) andranno a sommarsi in misura piena al valore del nostro ETF. In questo modo, si potrà sfruttare la legge della capitalizzazione composta nel modo più efficiente possibile, a tutto vantaggio dei nostri capitali.

Attenzione agli ETF non armonizzati

Un discorso a parte si potrebbe fare per gli “ETF non armonizzati” (quindi non Ucits). Le plusvalenze generate con quest’ultimi strumenti costituiscono redditi ordinari e la tassazione prevede una ritenuta d’acconto del 26% e l’assoggettamento ad aliquota ordinaria IRPEF, con conseguente obbligo di dichiarazione fiscale.

Insomma, ricapitolando, la scelta di un tipo di strumento, piuttosto che un altro, dipende solo ed esclusivamente dagli obbiettivi che si pone lo stesso investitore. È bene, però, che tali valutazioni vengano fatte con consapevolezza. Ci auguriamo che la lettura di questo articolo possa aiutarvi in tale scelta.